高偉

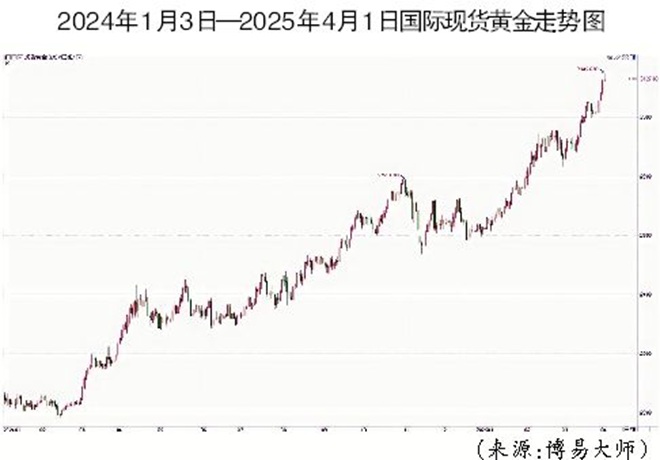

自2025年以來,國際現(xiàn)貨黃金價格已飆升逾500美元/盎司,漲幅逾19%,峰值達到3149.03美元/盎司。這一顯著增長主要由于特朗普關稅政策帶來的不確定性以及美聯(lián)儲貨幣政策預期,持續(xù)激發(fā)市場避險情緒。同時,全球央行購金行為、美元信用問題以及地緣政治局勢等因素,也對金價上漲產(chǎn)生了重要影響。

在特朗普上臺前,美聯(lián)儲的寬松政策是金價上漲的主導因素,而隨著通脹的再次反彈,特別是特朗普上臺后,美聯(lián)儲一直沒有釋放加息的信號。直至近期經(jīng)濟增速放緩,再次提振了市場對美聯(lián)儲降息的預期,助力國際現(xiàn)貨黃金價格站上3000美元/盎司關口。目前,市場預期美聯(lián)儲全年或降息兩次,但美聯(lián)儲青睞的核心PCE物價指數(shù)(即個人消費支出平減指數(shù),是衡量美國民間消費通脹的一個主要指標)保持頑固,因此,美聯(lián)儲重啟降息的時機未到,市場對美聯(lián)儲首次降息時點的預期延后至7月。

特朗普上臺后,關稅政策的不確定性導致市場的避險情緒居高不下。大體分為兩個階段。第一階段,特朗普強調(diào)2月初對加拿大和墨西哥出口至美國的商品加征25%關稅,對中國商品在原有基礎上加征10%的關稅,關稅威脅大幅提振金價走勢。但在執(zhí)行當日,特朗普又宣布對加拿大、墨西哥的加征關稅計劃延后一個月實施,隨著市場對關稅影響的消化,黃金價格出現(xiàn)了暫時的回落。第二階段,3月初,特朗普如期對加拿大、墨西哥加征關稅,并再次強調(diào)對等關稅政策計劃于4月初實施,這對市場而言無疑是一個重磅炸彈。以加拿大和歐洲各國為代表的主要貿(mào)易國紛紛出臺反制措施,中國也對美國的農(nóng)產(chǎn)品進行制裁,導致貿(mào)易沖突持續(xù)升溫,國際現(xiàn)貨黃金價格結束回調(diào)并開啟新一輪漲勢,并最終突破3000美元/盎司大關。

央行購金一直是金價上漲的主要影響因素。目前,全球央行購金量已經(jīng)連續(xù)3年超1000噸,新興市場國家是購金的主力,烏茲別克斯坦、中國和哈薩克斯坦是前三大買家,波蘭和印度也在積累黃金儲備。根據(jù)世界黃金協(xié)會的數(shù)據(jù),1月份全球央行凈購金量為18噸,持續(xù)的購買凸顯了黃金在官方儲備中的戰(zhàn)略重要性;全球約62%的央行預計美元在全球儲備中的份額將在未來5年內(nèi)下降,看好黃金的央行比例達到69%。因此,預計全球央行購金將繼續(xù)支撐金價漲勢。在全球黃金ETF(交易型開放式指數(shù)基金)方面,截至2月底,全球黃金ETF連續(xù)3個月實現(xiàn)流入,其中,北美地區(qū)黃金ETF需求激增,流入再度轉正;亞洲地區(qū)需求同樣強勁;歐洲地區(qū)基金流入規(guī)模則有所收窄,但仍維持凈流入狀態(tài)。預計受到全球經(jīng)濟不確定性、地緣政治等因素的影響,黃金ETF或將繼續(xù)為黃金需求提供支撐。

其實,自2008年以來,全球黃金儲備就一直處于上漲趨勢,美元的儲備卻持續(xù)下降,背后體現(xiàn)的是美元信用的下滑,而美國債務問題是影響美元信用的主要因素。根據(jù)美國財政部3月公布的最新數(shù)據(jù),美國債務總額已經(jīng)突破36.4萬億美元,占國家GDP的123%,而在2024年7月底,債務總額才剛達到35萬億美元。根據(jù)美國聯(lián)邦預算委員會中性預測,未來10年,美元債務將增加7.75萬億美元,其中包含10.4萬億美元的赤字增加、3.7萬億美元的赤字縮減和1.05萬億美元的利息成本。

從地緣政治方面看,不確定性仍存。近期,美國分別與烏克蘭和俄羅斯舉行會談,會后美方發(fā)表聲明稱,俄烏同意暫停黑海的攻擊行動,并停止轟炸能源設施,然而,俄羅斯提出一系列解除其制裁的要求,并表示除非滿足其條件,否則黑海?;饏f(xié)議不會生效。中東方面,特朗普下令對胡塞武裝采取軍事行動,隨后胡塞武裝稱將把所有美軍艦作為襲擊目標。同時,特朗普威脅伊朗盡快達成伊核協(xié)議,否則將面臨嚴重后果。近期特朗普又威脅要轟炸伊朗,并對其相關產(chǎn)品“征收二級關稅”;伊朗方面表示拒絕與美國直接談判,并開始大規(guī)模囤積黃金。綜合分析,預計地緣緊張局勢特別是短期突發(fā)事件對金價的影響,將繼續(xù)提振金價漲勢。

展望后市,特朗普關稅政策引發(fā)的全球貿(mào)易沖突持續(xù)推升市場避險情緒,黃金作為傳統(tǒng)避險資產(chǎn)的配置需求仍將延續(xù)。短期來看,貿(mào)易沖突升溫或持續(xù)令金價刷新歷史峰值;從中長期看,若通脹逐步回落至目標區(qū)間或勞動力市場出現(xiàn)實質(zhì)性降溫,美聯(lián)儲政策轉向預期將重新主導金價漲勢。